El modelo 037 es algo muy importante e imprescindible de conocer para aquellos autónomos que se van a dar de alta, y van a comenzar a trabajar por su cuenta de manera habitual.

Si estás en proceso de comenzar un proyecto empresarial o a trabajar como profesional por tu cuenta, es obligatorio rellenar el modelo 037, por eso es necesario que conozcas sus características y cómo debes rellenarlo para presentarlo ante la Agencia Tributaria.

¡Sigue leyendo y aprende a hacerlo fácilmente!

¿Qué es el modelo 037 y para qué sirve?

Es el formulario mediante el cual se notifica a Hacienda de las actividades de tipo comercial que estás llevando a cabo como profesional y de tus impuestos, mediante un modelo simplificado para declarar si se quiere pertenecer al RETA (registro de autónomos).

Funciona como parte de un censo de empresarios y profesionales que cumplen con las condiciones correspondientes para llevar a cabo de forma independiente un trabajo.

Este formulario consta de 3 páginas y se puede presentar de forma física o electrónica.

¿Quiénes deben presentar este formulario?

El modelo 037 está fundamentado para aquellos que cumplen los siguientes requisitos.

Requisitos para presentar el modelo 037

- Disponer de NIF.

- Ser residente en España.

- No tener condición de gran empresa.

- Que el domicilio fiscal coincida con el de la gestión administrativa.

- No actuar por medio de un representante.

- No aparecer inscrito en el Registro de operadores intracomunitarios o en el registro de devolución mensual.

- No realizar adquisiciones no sujetas a las previstas en el artículo 14 de la Ley del Impuesto sobre el Valor añadido.

- No estar incluido en regímenes especiales del IVA, a no ser que el régimen simplificado, régimen especial de la agricultura, ganadería o pesca, o régimen especial de recargo de equivalencia o régimen especial de criterio de caja.

- No realizar ventas a distancia.

- No satisfacer rendimientos de capital inmobiliario.

- No ser sujeto pasivo de impuestos especiales ni impuestos sobre primas de seguros.

En caso de no cumplir con alguno de los requisitos mencionados para el Modelo 037, se deberá presentar el Modelo 036 junto a un documento con las opciones necesarias para darse de alta en el censo.

En caso de contar con todos los requisitos mencionados, el Modelo 037 puede presentar de dos maneras:

- Por la vía física a través de un impreso en papel en las Delegaciones y Administraciones de la Agencia Tributaria.

- Por la vía digital mediante el formato electrónico con la identificación digital (datos, NIF, nombre, apellidos, domicilio fiscal, etc.).

Cualquier dato que deba ser cambiado, tiene que ser notificado a Hacienda para que las obligaciones fiscales se mantengan al día. Mediante el Modelo mencionado se puede presentar cualquier otro modelo tributario que corresponda a la actividad de la persona.

Fecha de presentación del modelo 037 de autónomos

No tiene una fecha de presentación específica, se puede presentar cualquier día laborable del mes.

El Modelo 037 se puede presentar en papel impreso en las Delegaciones y Administraciones de la Agencia Tributaria.

Asimismo, puede presentarse a través del formato electrónico, identificándose con alguna de las identificaciones digitales aceptadas.

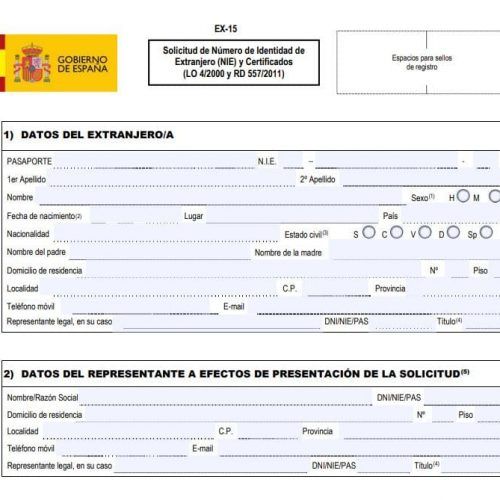

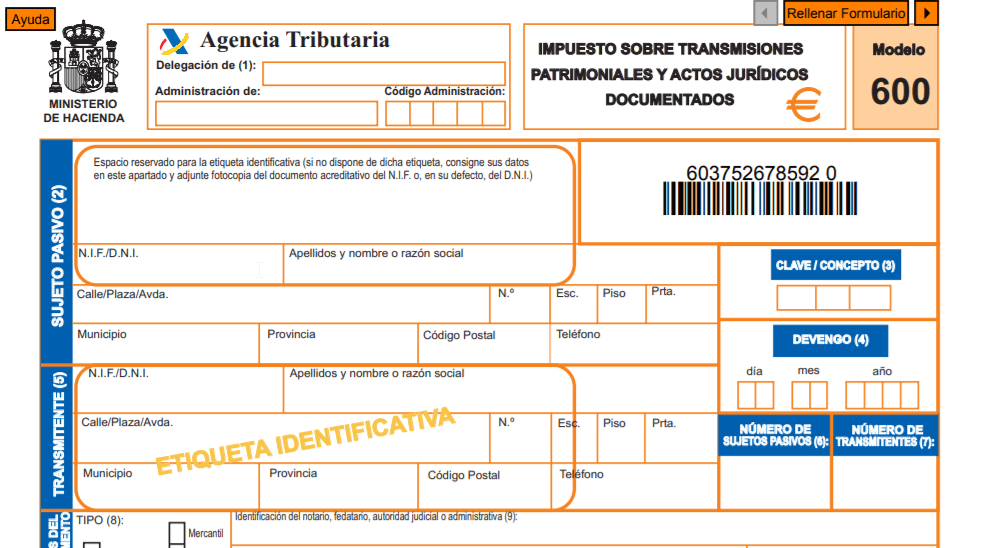

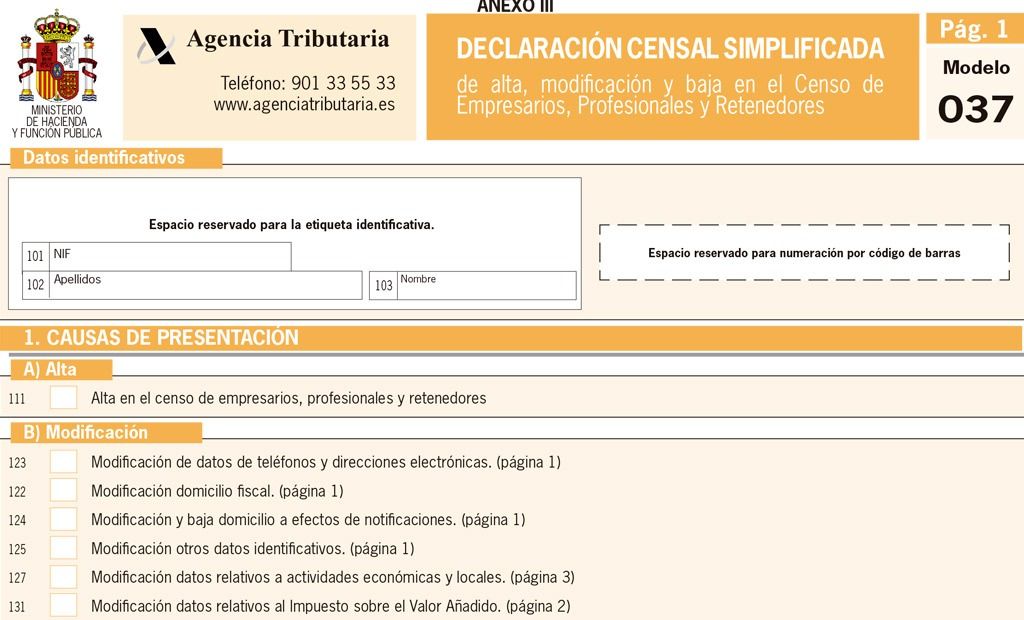

El formulario es el siguiente como para que quede más claro:

- La página 1 donde van los identificativos

- Causas de presentación. Aquí es donde se indica si se presenta el Modelo 037 para declarar el alta, la baja o una modificación.

- Identificación. Dónde se informan los datos personales como NIF, nombre y apellidos, domicilio fiscal, entre otros.

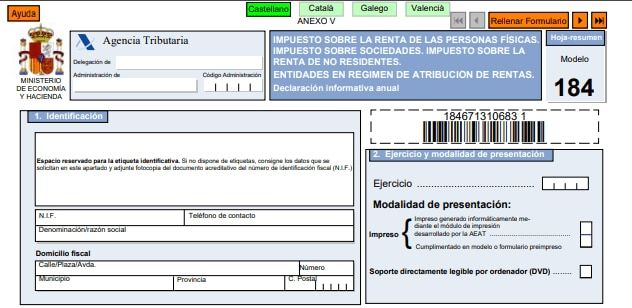

- Impuesto sobre la Renta de las Personas Físicas. Es en donde se indica el IRPF, es decir, el Impuesto sobre la Renta de las Personas Físicas. Se debe escoger el impuesto por el que se va a tributar y según cuál se elija, estimación directa o simplificada.

- Impuesto sobre el Valor Añadido. En este apartado se informa del IVA, es decir, los regímenes aplicables a cada una de las actividades económicas que desarrollemos sujetas a IVA. También se declara en este apartado si declaramos alguna actividad exenta de IVA y el inicio de la actividad.

Detenciones e ingresos a cuenta. Este apartado hay que rellenarlo solo cuando se vaya a contratar a trabajadores o empresas. Si se marca esta opción también hay que declarar esos rendimientos e ingresar las correspondientes retenciones.

Declaración de actividades económicas y locales. Mediante este apartado se utilizará para comunicar el alta, la baja o variación de alguno de los datos de nuestras actividades o de los locales en los que se desarrollen. Cuando hay más de una actividad, deberá cumplimentarse una hoja para cada una.

Importante: se tiene que presentar antes de comenzar la actividad comercial.

Descargar el modelo 037 de la aeat

Aquí te dejamos un enlace que te llevara directamente a una versión en pdf descargable del modelo 037 en pdf para que lo puedas rellenar de una manera más rápida.

¿Cómo debo rellenar el 037?

Rellenar el modelo 037 noes un procedimiento sencillo, sin embargo, te hemos recogido una guía que te ayudará a realizarlo de una forma rápida y cómoda.

Para conseguir tu modelo 037 tienes que entrar a la página oficial de la Agencia Tributaria, en accesos directos buscar Modelos y formularios.

Posteriormente, se despliega una página y aquí encontrarás la sección Censos, Certificados y otros,

Buscas el formulario 037, le das clic, y aparecerá lo siguiente.

- Instrucciones

- Presentación Electrónica

- Diseños y registros

Inmediatamente aparece un aviso que indica que lo que rellenaras es solamente un borrador hasta que no se presente en las oficinas.

Página 1 del Modelo 037

En primer lugar, aparece la opción de cumplimentar la identificación, donde debes poner tus datos.

Apartado 1: Causas de presentación

- Se marca en el segmento (A) la casilla 11, en el censo de empresarios y profesionales.

- En la columna (B) de Modificación es la sección para modificar.

Igualmente, se emplea también para realizar modificaciones de:

- Datos fiscales

- Datos de teléfonos

- Dirección

- Datos referentes a los impuestos

- Impuestos sobre la renta

- Datos de retenciones en entradas a cuentas

En la sección (C) se notifica si se da de baja en el registro de empresarios y retenedores.

Se debe indicar en sus casillas la Causa y la fecha efectiva de esa baja.

Apartado 2. Datos de Identificación

Como en todos los modelos los datos identificativos:

- NIF

- Nombre y apellido

- Domicilio fiscal, especificando la dirección, calle, código postal, lugar donde hacienda puede encontrarte para cualquier trámite.

Hay un segmento para indicar el Domicilio a efectos de notificaciones (si es distinto del fiscal).

Para terminar esta página se tiene que indicar el lugar, fecha y firma.

Segunda Página Mod 037 de alta censal

Apartado 3: Impuesto sobre la renta de personas fiscales

En este segmento se indica los impuestos basados en la actividad financiera a desempeñar.

Aquí se especifica y menciona:

- Obligación de efectuar pagos fraccionados, aquí si eres autónomo cada tres meses se retiene un porcentaje, teniendo que ingresarlo en la Agencia, marcando la casilla 600 y la respectiva fecha en la 602.

- Sieres un profesional y retienes más del 70% de la factura no se marca, ya que no se tiene obligación de hacerlo.

- Deberás elegir el método de estimación para el IRPF, entre:

- Estimación objetiva, los módulos, donde se muestran los siguientes:

- Inclusión

- Renuncia

- Revocación

- Exclusión

- Baja

- Estimación directa, normal o simplificada

La mayoría de los autónomos se registran en directa simplificada como norma general, por lo cual se tiene que marcar con una X su inclusión en este método de estimación e igualmente la fecha donde se dará de alta.

Importante mencionar que para estar en estimación directa normal deberías facturar más de 600.000 euros.

Apartado 4: Impuesto sobre el valor añadido

- Sección A: Información de obligaciones

En la casilla 501 se marca si la actividad que efectúas está o no exenta de IVA.

- Sección B Inicio de actividad

Deberás marcar la casilla según el tipo de actividad y a su vez la fecha correspondiente de inicio

- Sección C: Regímenes aplicables

Marcas la casilla que corresponda, el epígrafe y la fecha, por norma general se marca la 510, introduciendo el IAE en la casilla 511.

En función del tipo de actividad se paga un impuesto diferente.

- Sección D: Deducciones

Si se está dando de alta no se deberá marcar nada, dejando el espacio totalmente en blanco

Tercera página del modelo 037 de la agencia tributaria para el alta como autónomo

Apartado 5: Retención e ingreso a cuentas

Aquí es importante tener en consideración:

- Si vas a tener trabajadores (casilla 700 y 720)

Si presentas el alta en esta sección, estás comprometido a declarar el modelo 111

- Profesionales que facturen con retención, ejemplo, notarios, un abogado, cualquier autónomo (casilla 701-721)

- Si se alquila algún local comercial (casilla 702 y 722)

Teniendo que declarar el modelo 115

Apartado 6: Declaración de Actividades económicas y locales

Sección A: En este segmento se menciona la actividad a realizar, la cual tendrás que buscar el IAE

Sección B: Es un segmento significativo para los autónomos, donde indicas el sitio de ubicación de la actividad, indicando si es la propia casa o algún local.

Finalmente deberá firmar e indicar la fecha. Ya tienes el modelo 037 terminado y correctamente rellenado, cumpliendo el trámite en Hacienda, solamente debes ir hacia la entidad y completar el proceso.

Si sigue presentando alguna duda al rellenar el modelo 037 consúltanos y ayudaremos hacerlo de una manera sencilla y cómoda.

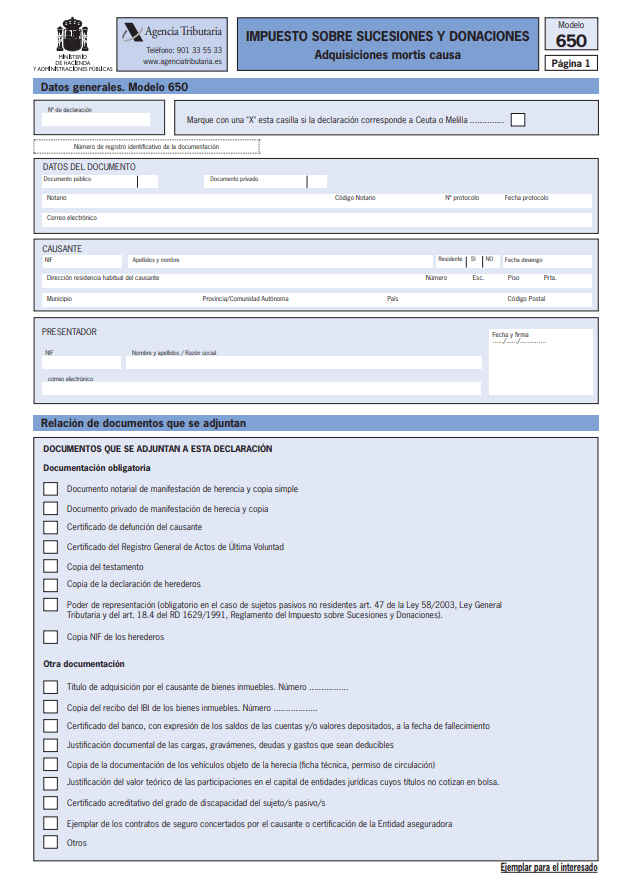

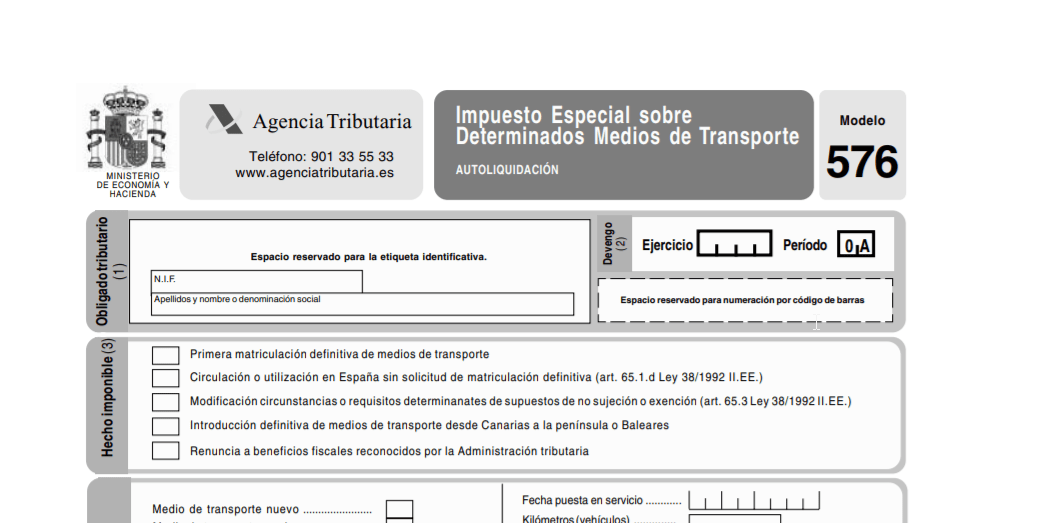

Otros modelos que creemos que te pueden interesar: