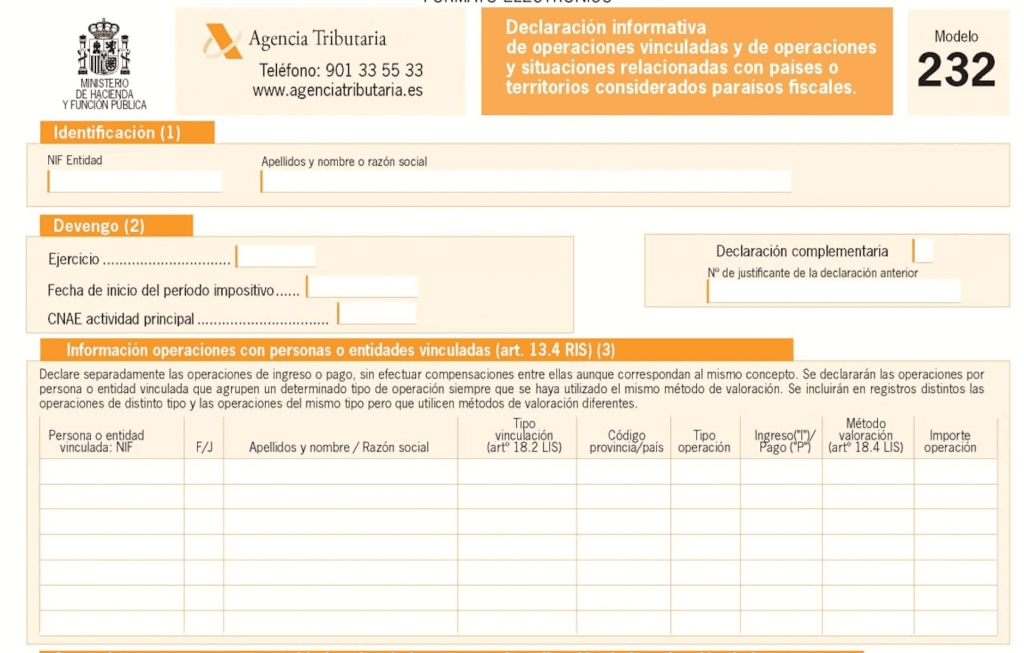

El Modelo 232 es la última novedad en la regulación de los paraísos fiscales y ofrece una visión informativa de las operaciones vinculadas y de otras operaciones y situaciones que tengan relaccon países o territorios que hayan sido calificados como paraísos fiscales.

El concepto de paraíso fiscal ha existido durante siglos y ha sido utilizado por muchas empresas grandes y pequeñas y por personas que buscan minimizar su responsabilidad fiscal. Los paraísos fiscales brindan una serie de beneficios, que van desde impuestos bajos o nulos hasta el secreto total sobre los propietarios y las actividades de las empresas y las personas que utilizan el paraíso fiscal.

Además, esta publicación de blog proporcionará información y análisis sobre los posibles beneficios y riesgos asociados con la utilización de paraísos fiscales y explicará cómo el Modelo 232 podría ayudar a mitigar dichos riesgos.

Finalmente, esta publicación de blog explicará cómo se podría usar el Modelo 232 para informar mejor a los contribuyentes sobre los riesgos potenciales asociados con la utilización de paraísos fiscales y brindará asesoramiento sobre estrategias efectivas para minimizar tales riesgos.

Descripción general del modelo 232

El modelo 232 es un resumen de operaciones y otras situaciones en países o territorios que fungen como paraísos fiscales. Este documento proporciona una descripción general de las implicaciones fiscales de las operaciones, transacciones financieras e inversiones en esos países o territorios.

Proporciona detalles sobre los tipos de impuestos aplicables, la tasa impositiva y cualquier exención o deducción especial que pueda estar disponible.

El modelo 232 también incluye información sobre los requisitos de cumplimiento para las empresas que opten por realizar actividades en alguno de estos países o territorios.

Definición de Paraísos Fiscales

Los paraísos fiscales son países o territorios que han sido clasificados como que ofrecen impuestos extremadamente bajos o inexistentes. Son atractivos para empresas y particulares que quieren minimizar sus obligaciones con el sistema fiscal local.

Generalmente, esto se hace permitiéndoles establecer una empresa, cuenta bancaria u otro vehículo financiero en el país o territorio anfitrión y así beneficiarse de impuestos bajos o inexistentes. Esto lo puedes hacer ya sea estableciendo una presencia física en el paraíso fiscal o aprovechando un acuerdo bilateral suscrito entre el país de origen del contribuyente y el paraíso fiscal.

Dichos acuerdos pueden incluir disposiciones que permitan a las empresas o personas físicas beneficiarse de una tasa impositiva más baja en el paraíso fiscal.

Lista de Países Calificados como Paraísos Fiscales

Para cumplir con el Modelo 232 es necesario conocer la lista de países calificados como paraísos fiscales. Según la Organización para la Cooperación y el Desarrollo Económicos (OCDE), la lista de países que se consideran paraísos fiscales:

Andorra, Anguila, Bahamas, Barbados, Belice, Bermudas, Islas Vírgenes Británicas, Islas Caimán, Islas Cook, Gibraltar. , Guernsey, Hong Kong, Isla de Man, Jersey, Liechtenstein, Islas Marshall, Mónaco, Montserrat, Nauru, Antillas Neerlandesas, Niue, Panamá, Samoa, San Marino, Seychelles, Singapur, San Cristóbal y Nieves, San Vicente y las Granadinas, Suiza, Turcas y Caicos y Vanuatu.

Beneficios de operar en un paraíso fiscal

Operar en un paraíso fiscal puede aportar numerosos beneficios a una empresa. El más obvio es el potencial para reducir la cantidad de impuestos que pagan, ya que los paraísos fiscales suelen tener tasas impositivas corporativas muy bajas.

Además, normalmente hay menos obligaciones regulatorias en los paraísos fiscales, lo que permite a las empresas operar con mayor libertad y con menos restricciones. Finalmente, puede ser más fácil establecer una empresa en un paraíso fiscal ya que los requisitos para el registro tienden a ser menos estrictos que en otros países.

Estos beneficios pueden hacer de los paraísos fiscales una opción atractiva para las empresas y las personas que buscan reducir su carga fiscal.

Tipos de Operaciones Elegibles para el Modelo 232

El modelo 232 es un instrumento de la Unión Europea (UE) con el fin de combatir la evasión fiscal. Aplica a todos los estados miembros de la UE, así como a determinadas operaciones o situaciones que involucren a países o territorios que se paraísos fiscales.

Este documento proporciona una descripción general de las operaciones elegibles para el Modelo 232, así como de cualquier otra operación o situación que pueda estar indisolublemente ligada a países o territorios que hayan sido calificados como paraísos fiscales.

En concreto, este documento explicará los tipos de operaciones elegibles para el Modelo 232, los procedimientos que se deben seguir y las sanciones que se pueden aplicar si no se observa el Modelo 232.

Riesgos de operar en un paraíso fiscal

Operar en un paraíso fiscal presenta una serie de riesgos para las empresas. Si bien los paraísos fiscales brindan tasas impositivas atractivas y menos obstáculos burocráticos, también conllevan una serie de preocupaciones.

Las empresas que operan en paraísos fiscales pueden estar sujetas a un mayor escrutinio por parte de las autoridades reguladoras y fiscales, así como a un mayor escrutinio público, debido a la percepción de evasión fiscal.

Además, las empresas pueden estar sujetas a requisitos más estrictos en términos de divulgación e información financiera, lo que puede llevar mucho tiempo y ser costoso.

Las empresas también pueden estar expuestas a un mayor riesgo de fraude o lavado de dinero, así como a dificultades para obtener servicios bancarios o inversiones.

Por último, operar en un paraíso fiscal también puede limitar el acceso a determinados mercados o clientes. En última instancia, las empresas deben sopesar los beneficios potenciales de operar en un paraíso fiscal frente a los riesgos potenciales.

Requisitos reglamentarios para el modelo 232

Los nuevos requisitos regulatorios para el Modelo 232 imponen estrictas obligaciones de información a las instituciones financieras y otras entidades para identificar e informar sobre los beneficiarios reales de empresas y acuerdos legales que se relacionan con países o territorios que actúan como paraísos fiscales.

Este documento explica los requisitos, operaciones y situaciones que se relacionan con países o territorios que el estado los considera paraísos fiscales. Describe la información mínima que se debe recopilar, la información que se requiere reportar y el proceso que se debe seguir al enviar el informe.

Este documento proporciona información útil para garantizar el cumplimiento del Modelo 232 y garantizar que se proporcione la información adecuada a las autoridades reguladoras correspondientes.

Obligaciones de Cumplimiento al Operar en un Paraíso Fiscal

Cuando operan en un paraíso fiscal, las empresas tienen una variedad de obligaciones y responsabilidades para garantizar el cumplimiento de las leyes y regulaciones locales.

Las empresas deben asegurarse de que sus operaciones estén estructuradas de acuerdo con las leyes y reglamentos de la jurisdicción, incluido el pago de impuestos, la presentación de todas las declaraciones requeridas y el cumplimiento de los requisitos de información de las autoridades fiscales pertinentes.

Las empresas también deben asegurarse de cumplir con los estándares globales contra el lavado de dinero y cumplir con los requisitos del Modelo de Convención Tributaria de la OCDE y el Plan de acción de erosión de la base imponible y traslado de beneficios (BEPS).

Además, las empresas también deben permanecer atentas al monitorear y responder a los cambios en el entorno legal, económico y político de su paraíso fiscal elegido, y tomar las medidas necesarias para proteger sus operaciones de cualquier riesgo potencial.

Declara oportunamente con el formulario 232

El Modelo 232 ha sido una herramienta invaluable para ayudar a las empresas a identificar operaciones relacionadas y situaciones que involucran paraísos fiscales.

Es esencial comprender las regulaciones y leyes que rodean a estos países para evitar cualquier problema legal o financiero.

El Modelo 232 proporciona una descripción completa de los riesgos asociados con los países paraísos fiscales y puede ayudar a las organizaciones a tomar las medidas necesarias para garantizar el cumplimiento y evitar riesgos innecesarios.