Si has llegado hasta, seguramente seas la persona encargada de llevar a cabo la contabilidad de una empresa y de que todo estos correctamente presentado. De ser así, nosotros estamos aquí para ayudarte.

Modelo 322 para qué sirve

Si eres un sujeto pasivo, es decir, objeto de aplicar el IVA , que pertenece a un grupo de entidades dominantes o dependientes, estás obligado a rellenar modelo 322. Pero, tal vez te preguntes ¿Qué es, cuando presentarlo y cómo rellenarlo? A continuación, vamos a explicártelo brevemente.

¿Qué es modelo 322?

Es el formulario que deben completar todas las empresas que constituyen un grupo de entidades, a fin de emitir la autoliquidación desglosada por cada empresa del IVA que le pertenezca a cada una dentro del grupo. Asimismo, al rellenar modelo 322 puedes realizar el ingreso de la deuda pendiente con la agencia tributaria.

Gracias a otro de estos modelos, el modelo 353, es posible habilitar a la entidad dominante (holding) y solicitar la devolución. Los impuestos que pagas a las autoridades gubernamentales competentes, suelen ser usados en diferentes gastos importantes.

¿Quién está obligado a presentar el modelo 322?

Como hemos comentado anteriormente, el modelo 322 tienen obligación de presentarlo todas aquellas entidades que pertenezcan a un grupo de sociedades sin exclusión alguna. El modelo 322 sirve para comprobar que los datos de este coinciden con el del 353, es una forma de comprobar que se esta cumpliendo a la hora de pagar el IVA.

¿Cuándo presentar el modelo 322?

Mensualmente debes rellenar el modelo 322 y así declarar el IVA ante el Ministerio de Economía y Hacienda. Por ejemplo, al completar la liquidación de febrero, tienes la oportunidad de presentar sus operaciones los primeros 20 días naturales de marzo.

Sin embargo, durante diciembre es el intervalo de tiempo más prolongado para hacer la autoliquidación mediante el modelo 322. Y es que, tienes 30 días de enero para mostrarla junto con la declaración y el resumen anual.

Recuerda lo establecido en el artículo 163 y así cumplirás con el tipo de régimen especial aplicable. Si no lo haces en el plazo estimado, se te harán algunos recargos que oscilan del 5% al 20% sin intereses ni sanciones.

Descargar modelo 322 pdf

Rellenar modelo 322

¿Cómo rellenar modelo 322?

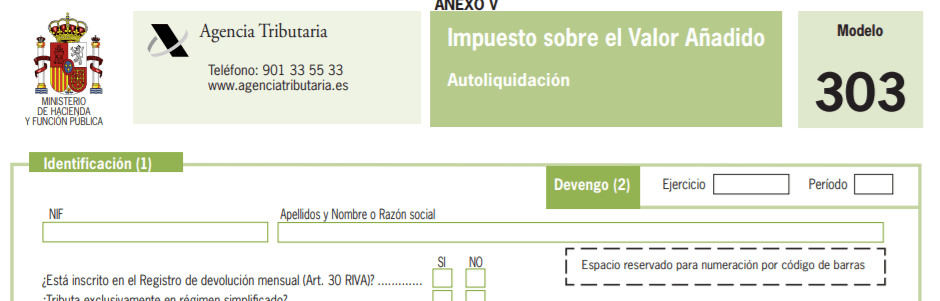

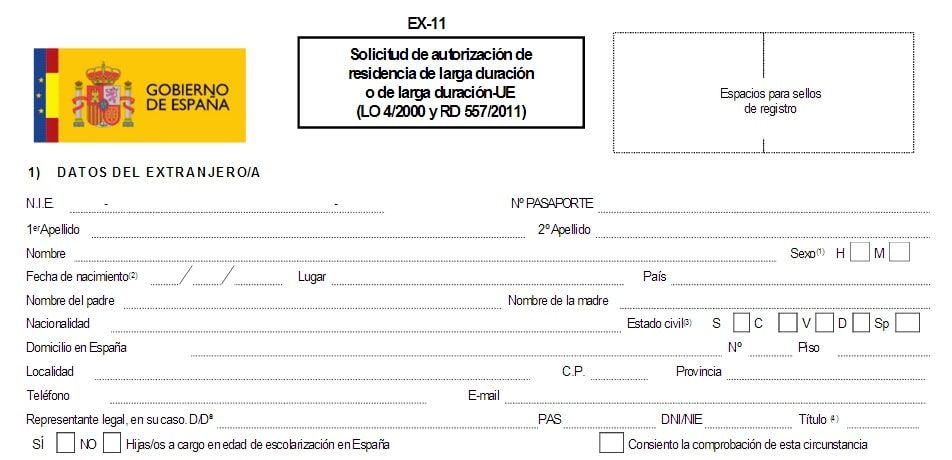

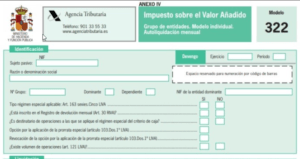

La plantilla para rellenar el modelo 322, tiene al menos 4 secciones. En el primer apartado está “Identificación”, en el cual colocarás tu “NIF” y “Denominación”.

Asimismo, el “número de grupo” y la consideración de entidad “Dominante” o “Dependiente”. Posteriormente, si aplica, colocas el régimen establecido en el “Art. 163 sexies.Cinco”.

Ahora bien, acotas si “¿Estás inscrito en el registro de devolución mensual?”. Recuerda colocar el “Periodo” en el que se basa el trámite. Finalmente, escribes el “NIF de la entidad dominante” y el “Ejercicio”.

Segunda sección: Liquidación

Aunque a simple vista parece algo tedioso, no te alarmes, puesto que solo son dos divisiones. IVA Devengado e IVA Deducible, estas se fraccionan en varias casillas que debes rellenar según el resumen de tus declaraciones.

IVA Devengado: en este renglón observas al menos 3 unidades. En primer lugar, “Operaciones intragrupo” conformada por: “Base imponible”, “Tipo %” y la “Cuota”. Siendo así, plasmarás los siguientes datos:

- Bases imponibles impuestas

- Tipos según 4%,10% y 21%

- Cuotas resultantes, siempre respetando el Art. 163 sexies.Cinco.

Posteriormente, está “Resto de operaciones en régimen general”, aquí anotarás datos similares. Los tipos son iguales: 4%, 10% y 21%, aunque no aplica el Art. 163 sexies.Cinco. Seguidamente, ubicas “Operaciones en recargo de equivalencia” donde debes constar las bases imponibles asignadas y tipos del:

- 0,5%

- 1,4%

- 2%

- 75%

IVA Deducible

Si la organización a la cual perteneces realiza operaciones exentas que no tienen derecho a deducción, es necesario que apliques la prorrata. Solo tienes que limitarte a hacerlo con las cuotas que se dividen entre los integrantes de los grupos. Independientemente del caso, las bases no se reparten.

Tercera y cuarta sección a rellenar modelo 322: Autoliquidación complementaria y sin actividad

Se requiere que tildes con una equis (X) en caso de estar continuando alguna declaración. A la vez, es esencial que coloques los dígitos que codifican el trámite anterior.

No obstante, la autoliquidación complementaria solo será válida si el objetivo es normalizar los errores u omisiones de una anterior. Para terminar, si no has devengado ni soportado cuotas en el periodo implicado, tachas con una (X) en la cuarta sección. Así, habrás terminado de rellenar el modelo 322.

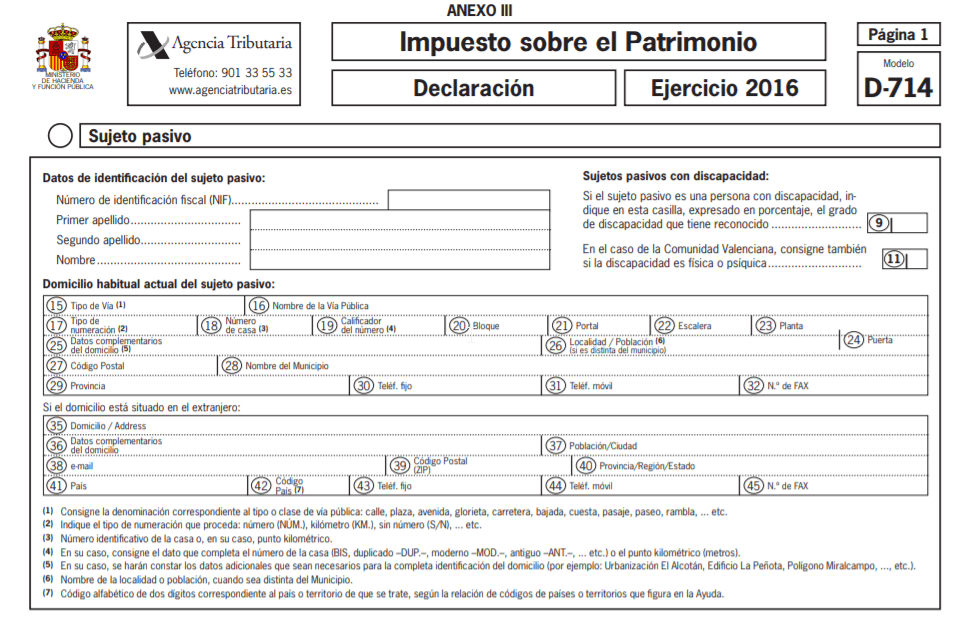

Otros modelos que creemos que te pueden interesar: