Si estás iniciando una empresa en España debes conocer las obligaciones tributarias que contraes con hacienda y el estado Español al crear una entidad económica. Una de las más importantes es el Modelo 111 en especial porque se trata del pago retenciones del IRPF practicadas a trabajadores, profesionales e incluso otros empresarios.

Descargar modelo 111 para rellenar

Si lo que buscas es descargar el modelo 111 , desde infomodelos.es te proporcionamos un enlace directo a una plantilla actualizada en pdf del modelo 111 aquí abajo para que no pierdas ni un segundo buscándola.

Sin embargo si aparte de esto quieres que te expliquemos todo lo que necesitas saber para poder rellenar el modelo 111 correctamente , lo único que tienes que hacer es seguir leyendo nuestro artículo completo que te explicara paso por paso todo lo que necesitas saber para cumplimentar el modelo 111 de una manera rápida y sencilla.

¿Qué es el Modelo 111?

Se trata de un formulario que permite la declaración trimestral de las retenciones del Impuesto sobre la Renta de las Personas Físicas (IRPF), a trabajadores, profesionales o empresarios, por parte de una entidad económica o un autónomo.

El Modelo 111 es presentado por pymes cada tres meses y por parte de las Grandes Empresas se paga mensualmente.

En el Modelo 111 se registran las retenciones correspondientes a los importes relacionados con nóminas de empleados, facturas de servicios profesionales, trabajadores contratados en plantilla facturas de compra en algunas actividades, autónomos que facturen con retenciones.

Es una de las obligaciones tributarias más importantes debido a que implica deducciones de los salarios de los trabajadores.

¿Quiénes deben presentar el Modelo 111?

A pesar de que la normativa de la Agencia Tributaria es muy escrita sobre quiénes son los contribuyentes que tienen obligaciones tributarias referentes al Modelo 111. Están obligados todas las empresas, sociedades o incluso profesionales que tengas nóminas a su cargo.

En el caso de empresas pequeñas y grandes tienen distintos regímenes de presentación. Mientras las pyme y otros autónomos presentan el Modelo 111 de manera trimestral, las empresas grandes, con nóminas extensas, lo presentan mensualmente.

También existen otros rendimientos e ingresos que requieren la presentación del Modelo 111, entre los cuales destacan: los rendimientos relacionados con el empleo como nóminas, finiquitos y otras obligaciones tributarias hacia los trabajadores.

Además, se declaran algunas actividades económicas específicas entre las cuales destacan actividades profesionales, actividades agrícolas y ganaderas y forestales y determinadas ganancias patrimoniales.

El Modelo 111 compete además el pago de retenciones por parte de quienes ganen premios por participación en juegos, concursos, rifas, así como actividades empresariales en estimación objetiva.

Por último, las ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos, las contraprestaciones por la cesión de derechos de imagen.

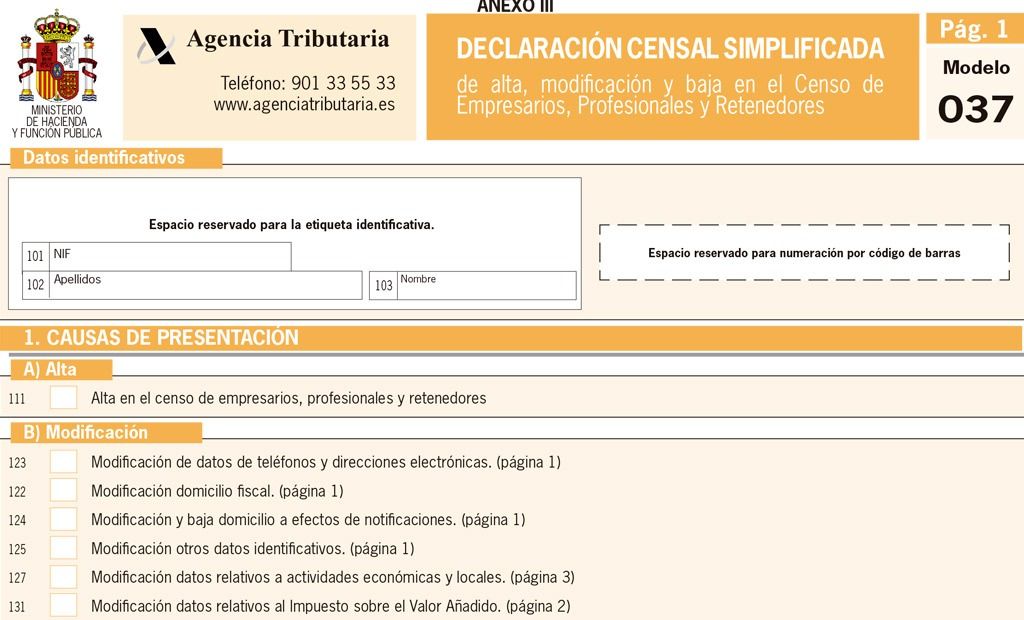

Previo a presentar el modelo 111 debes de notificar a hacienda que nos vemos obligados a presentar este modelo de retenciones de IRPF mediante la presentación de alta censal o modificación de la misma usando el modelo 36 que es el de alta de autónomo o el modelo 37 que no es más que una versión resumida de alta censal , es decir una versión reducida del modelo 36.

¿Cómo presentan los trabajadores el Modelo 111?

Las empresas pequeñas, medianas y grandes, las Administraciones Públicas y los Autónomos que sean responsables de nóminas deben presentar el Modelo 111.

Las declaraciones del Modelo 111 varían dependiendo de la actividad económica desempeñada y la cantidad de personas que haya en tus nóminas. En el caso de los empleados, la entidad que los contrate genera deducciones de nómina en el salario que percibe mensualmente.

¿Cómo presentan los autónomos el Modelo 111?

En el caso de los autónomos que no tengan nóminas, igual deben presentar el Modelo 111, aunque sin el mismo procedimiento, aplica al momento de emitir facturas. Los proveedores de autónomos en caso de que también sean autónomos tus proveedores, presentarán facturas con IRPF que se debe incluir en la declaración.

Si estas dado de alta como autonómo tienes varias opciones para presentar el modelo 111, estas opciones serían presencial o por vía telemática , aquí te explicamos que necesitas para cada una de ellas.

Presentación modelo 111 autónomo por via telemática:

Para poder presentar el mod 111 por via telemática es requisito indispensable que dispongas de una firma electrónica activa o que tengas de la opción de poder identificarte mediante certificado electrónico para que cuando entres en la página de hacienda puedas identificarte correctamente y así puedas presentar tu modelo 111 directamente por internet.

Presentación modelo 111 autónomo de manera presencial:

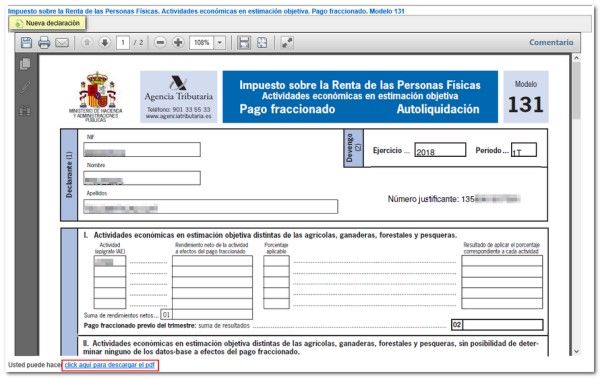

Para llevar a cabo la presentación del modelo 111 de manera presencial debes descargar el formulario tipo en pdf del modelo 111 que te ofrece la hacienda española y rellenarlo correctamente. Si el resultado del modelo 111 te sale a ingresar tienes la posibilidad de acudir a cualquier entidad bancaria que colabora directamente con la aeat y realizar el pago.

¿Cuándo se presenta el Modelo 111?

Como la mayoría de los Modelos que competen obligaciones tributarias de presentación trimestral, el Modelo 111 se debe rellenar y presentar en los primeros 20 días de cada trimestre. Por su parte, la normativa de la Agencia Tributaria en materia de presentación establece que las grandes empresas o Administraciones Públicas que cuenten con un presupuesto anualizado superior a seis millones de euros deberá presentar durante los primeros 20 días del mes siguiente a la autoliquidación correspondiente.

Para proporcionarte una versión mucho más visual aquí te dejamos una tabla resumida con cada uno de los periodos en los que debes presentar en la agencia tributaria el modelo 111.

| Plazos de presentación del primer trimestre | Del 01/04 al 20/04 , los dos incluídos |

| Plazos de presentación del segundo trimestre | Del 1/07 al 20/07 , los dos incluídos |

| Plazos de presentación del tercer trimestre | Del 1/10 al 20/10 , los dos incluídos |

| Plazos de presentación del cuarto trimestre | Del 1/01 al 20/01 , los dos incluídos |

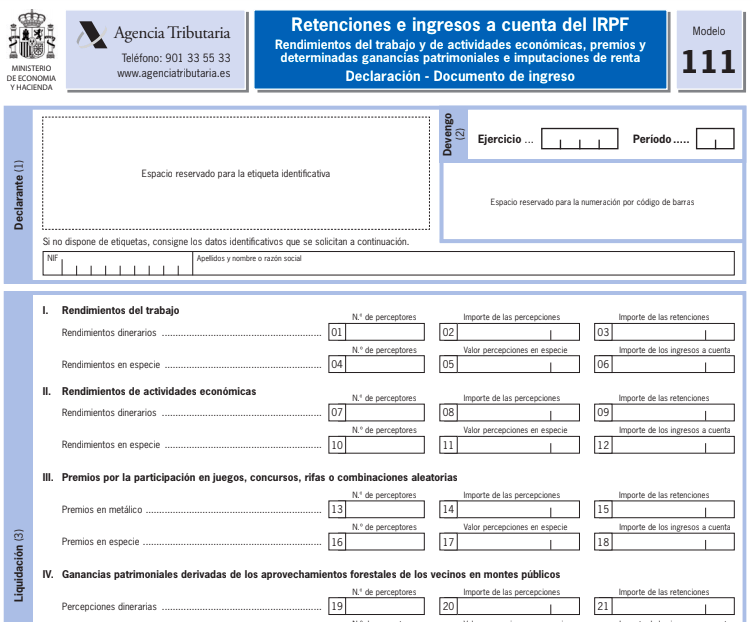

¿Cómo rellenar el Modelo 111 paso a paso?

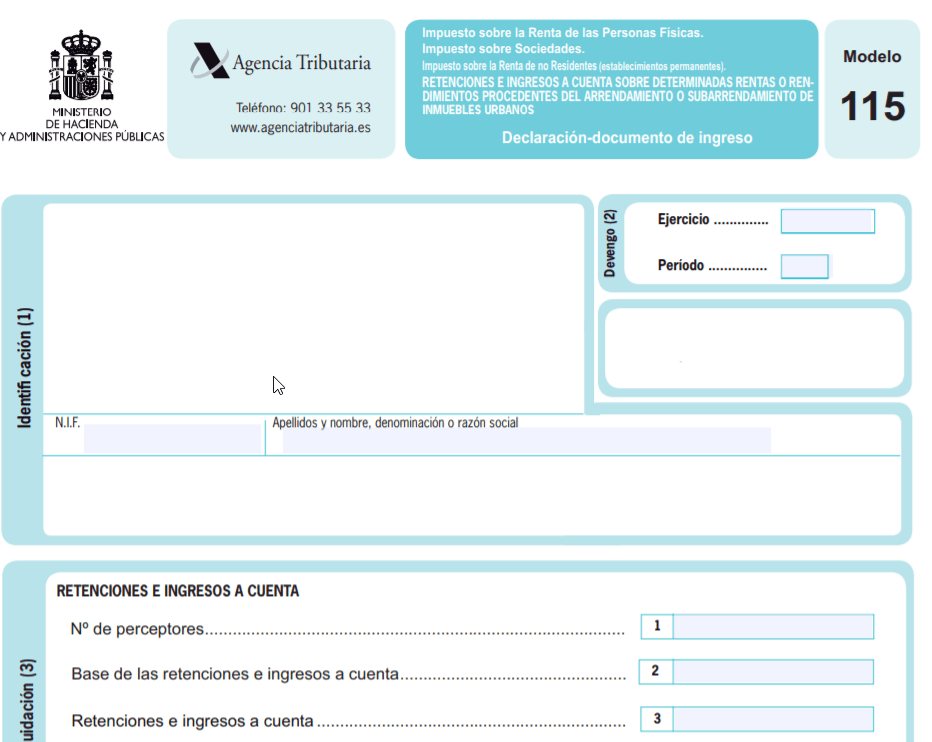

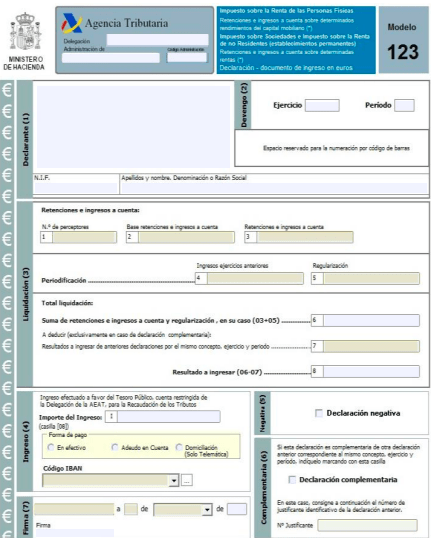

Para rellenar el Modelo 111 se debe conocer su estructura para no cometer errores. Al descargar el Modelo 111 nos encontramos con una plantilla con seis secciones: Declarante (1), Devengo (2), Liquidación (3), Ingreso (4), Negativa (5), Complementaria (6), Firma (7) en las cuales se deben descargar los datos de las retenciones a la cuenta del IRPF.

Declarante (1)

En esta sección puedes escoger la opción de usar una etiqueta identificativa o rellenar las casillas de datos de Número de Identificación Fiscal (NIF), Nombre y Apellido o razón social.

Devengo (2)

En la casilla de “Ejercicio” se coloca el año corriente de la declaración, mientras que en la casilla “Período” se coloca el trimestre o el mes que corresponder.

Liquidación (3)

En el apartado de Liquidación debes agregar los rendimientos sujetos a retención.

- Rendimientos del trabajo.

- Rendimientos de actividades económicas

- Premios de participación en juegos, concursos, rifas o combinaciones aleatorias.

- Ganancias patrimoniales derivadas del aprovechamiento forestal de los vecinos en montes públicos.

- Contraprestaciones por la cesión de derechos de imágenes: ingresos previstos en el artículo 92.8 de la Ley de Impuesto.

En cada una de las actividades se debe colocar el número de perceptores, el importe de las percepciones así como el valor de las percepciones en especie. Por último, el importe de las retenciones e importes de los ingresos a cuenta. Las sumas de los importes de las restricciones y de los importes de los ingresos a cuenta de cada una de las actividades que corresponda será el resultado del total de liquidación en el dicho apartado.

Ingreso (4)

Al completar el total de la liquidación el resultado puede ser positivo o negativo. En caso de ser lo primero, se agrega el monto del importe del ingreso. Se marca la forma de pago y se presenta en una entidad colaboradora.

Negativa (5)

En caso de ser una liquidación negativa se marca con una “X”. Luego se presenta ante la delegación de la Administración Tributaria que corresponda a tu domicilio fiscal.

Complementaria (6)

En caso de ser una declaración complementaria, se debe agregar la información en la casilla correspondiente. Se considera una declaración complementaria si cuando se trata de una autoliquidacion que sea complementaria de otra presentada anteriormente por el mismo concepto y correspondientes al mismo periodo y año. En ese caso se marca con una “X” y se coloca el número de justificante.

Firma (7)

Luego de rellenar el Modelo 111, el declarante debe firmarlo y colocar la fecha en que se entrega.

Preguntas Frecuentes sobre el modelo 111 y su funcionamiento:

¿Para que sirve el modelo 111?

¿Hay que presentar el modelo 111 a cero?

¿Qué pasa si no se presenta el modelo 111?

¿Cómo modificar un modelo 111 ya presentado?

¿Qué diferencia hay entre el modelo 110 y 111?

¿Cómo pagar modelo 111 fuera de plazo?

¿Cómo domiciliar el pago del modelo 111?

¿Qué impuesto es el modelo 111?

¿Cómo darse de alta en el modelo 111?

¿Qué es el NRC del modelo 111?

¿Cómo dar de baja el modelo 111?

Sin embargo si estabas dado de alta porque tenías trabajadores entonces deberás marcar la casilla 700 y si era porque tenías proveedores habituales entonces la casilla 701.

Otros modelos que creemos que te pueden interesar:

- Modelo TA-7

- Modelo TA-6

- Modelo TA-0521

- Modelo 576

- Modelo 700

- Modelo 840

- Modelo 621

- Modelo Factura Rectificativa

Recordatorio

Como ves siempre estás a tiempo de resolver tus dudas previamente a que se cambien a un problema y es que en el mundo de los negocios algo que nos sucede y que consideramos insignificante se puede convertir en una traba muy grande y tener unos no muy pequeños problemas que se deberían haber evitado con una adecuada gestión en todas las ocasiones es dos veces dañino Ahora sí que sabes rellenar el modelo 111 y esperemos que no te haya sido difícil mas bien que te haya sido fácil y rápido.

Deseamos que sepas que nuestros especialistas esta 24/7 disponible para resolver tus dudas en tu viaje como autónomo, grupo o sea cual sea esta andadura que has empezado. Nos gustaría recordarle que contamos con un apartado para que nos cuentes tus dudas, solo te será necesario un correo online. Y además, si tienes alguna pregunta sin respuesta sobre algún otro concepto no te olvides buscarlo en nuestro menú donde podrás ver una larga lista de manuales que te podrán para resolver tus dudas.

Nuestro conjunto de consultores han ido construyendo una base enorme de información en la que te mostraran a comprender toda variedad de formularios necesarios para cumplir con lo que pide la ley, todo el contenido que puedes observar en esta página está respaldado por la ley copyright y es de uso de nuestros visitantes.