Si has llegado en nuestro post probablemente será porque has llevado a una fase inicial o ya emprendiste hace rato en tu aventura en el ámbito empresarial. Si este es tu día a día entonces deberás estar en continuo contacto con hacienda para que no te llegue ningún regalito. Pero no sufras más, aquí nos tienes para resolver tus dudas.

Qué es el modelo 115 de la AEAT

El modelo 115 es una declaración trimestral de las retenciones practicadas sobre los alquileres de inmuebles urbanos, es decir naves, naves, todo tipo de locales u oficinas en las que los autónomos o Pymes desarrollan su actividad.

Exactamente el modelo 115 (pdf) es un trámite de liquidación en el que autónomos y PYMES declaran ante Hacienda las retenciones practicadas a los inmuebles urbanos o a los locales alquilados donde desarrollan su actividad, unas retenciones mensuales a cuenta del IRPF o del impuesto de sociedades que están obligados a rellenar el modelo 115 y presentarlo antes la agencia tributaria.

Quien está obligado a presentar el modelo 115

Todos los autónomos y las PYMES que desarrollan su actividad en un inmueble rústico están exentos y que son además titulares de contrato de arrendamientos. Pero cuidado, no todos los trabajadores por cuenta propia y empresas están obligados a la presentación del modelo 115, hay algunas excepciones como por ejemplo; alquiler que no supere los 900 euros mensuales o autónomos que están en régimen de renting o leasing.

Plazos para rellenar y presentar el modelo 115

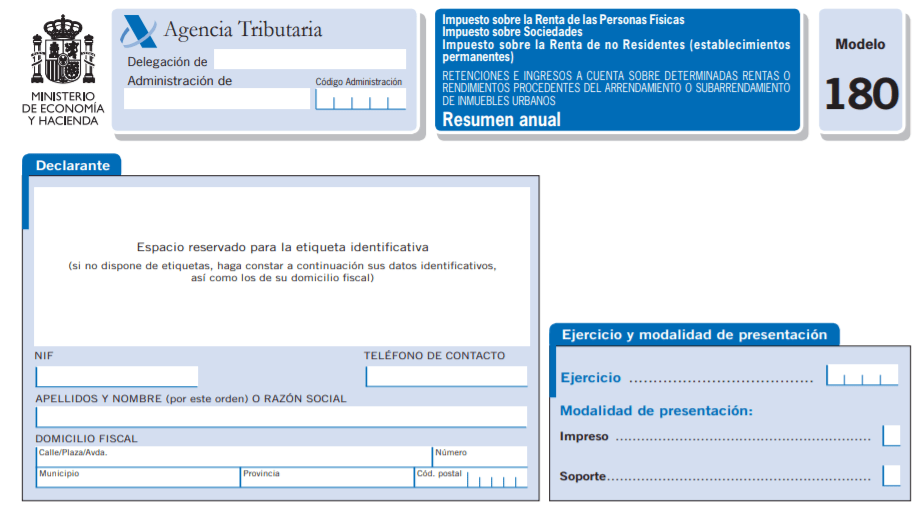

El modelo 115 se presenta del 1 al 20 de los meses abril, julio, octubre y enero. Esta entrega se realiza bien por vía telemática con certificado digital o en alguna entidad u oficina colaboradora para pagar a Hacienda. Además, en el cuarto trimestre en enero y siguiendo con el cuarto trimestre se tiene que presentar el modelo 180 qué es la declaración recapitulativa de todo el año y que también podrás encontrar en nuestra página, un artículo explicando sus peculiaridades y como se rellena.

Contribuyentes elegibles para el Modelo 115

El Modelo 115 es un régimen especial de retención e ingreso a cuenta para los contribuyentes que sean propietarios de inmuebles urbanos y los arrienden o subarrendan para actividades empresariales.

Este régimen está destinado a los contribuyentes sujetos pasivos del Impuesto sobre la Renta de las Personas Físicas en España que tengan rentas derivadas del arrendamiento o subarrendamiento de inmuebles urbanos en los que desarrollen una actividad empresarial.

Corresponde al contribuyente calcular, retener e ingresar a cuenta las cantidades adeudadas por concepto de IRPF por cada arrendamiento o subarrendamiento. Todos los pagos deben hacerse al Tesoro Público del Estado o una Entidad Financiera Autorizada.

Explicación de las retenciones y pagos

Las retenciones e ingresos a cuenta del Modelo 115 España que proceden del arrendamiento o subarriendo de inmuebles urbanos en los que se desarrolla una actividad empresarial, implican las obligaciones existentes de ambas partes en relación con el arrendamiento o subarrendamiento.

El arrendatario/subarrendatario deberá realizar un pago al arrendador/subarrendador para cubrir las retenciones adeudadas a la AEAT sobre los ingresos generados por el arrendamiento o subarrendamiento del inmueble urbano. El pago puede hacerse en una suma global o en cuotas.

El importe de las retenciones y del pago dependerá del tipo de actividad que se realice y de la duración del contrato de arrendamiento. Asimismo, el arrendador/subarrendatario también deberá cumplir con sus obligaciones relativas a la presentación de la correspondiente declaración Modelo 115 a la Agencia Tributaria Española.

Base imponible y tipo aplicable

La base imponible y tipo aplicable a las retenciones e ingresos a cuenta en España que procedan del arrendamiento o subarrendamiento de fincas urbanas en las que se desarrolle una actividad empresarial, viene establecida por el Modelo 115.

Esta base imponible viene determinada por el importe de las rentas percibidas, o el monto del subarrendamiento, que luego se multiplica por la tasa aplicable. El tipo impositivo aplicable lo determina la comunidad autónoma en la que se encuentra el inmueble. Esta tasa puede oscilar entre el 5 % y el 25 %, y vence dentro de los primeros 20 días del mes posterior a la recepción del alquiler o subarrendamiento.

Procedimiento de pago del impuesto diferido

El apartado cuarto del Modelo 115 España de las retenciones e ingresos a cuenta que procedan del arrendamiento o subarrendamiento de inmuebles urbanos donde se desarrolle una actividad empresarial es el procedimiento de pago del impuesto diferido.

Este procedimiento permite que el pago de los impuestos que hayan sido diferidos se realice ya sea como pago anticipado en la fecha de vencimiento o como pago posterior.

Si se hace el pago por adelantado, los impuestos no vencen hasta el final del año siguiente; si se realiza el pago posterior, los impuestos vencen en la fecha de vencimiento. En cualquier caso, los impuestos pueden pagarse en forma de pago único o en cuotas en un período de hasta cinco años.

Declaraciones de impuestos y documentación relevante

La quinta y última parte del Modelo 115 España de las retenciones e ingresos a cuenta que procedan del arrendamiento o subarrendamiento de fincas urbanas donde se desarrolle una actividad empresarial, son las declaraciones y documentación correspondiente.

El arrendatario y/o subarrendatario deberá presentar ante las autoridades fiscales la declaración jurada vigente y todos los demás documentos pertinentes, incluyendo el original del Modelo 115, el comprobante de los pagos a cuenta y los documentos que acrediten la actividad económica que realiza. en la propiedad Todos los documentos deben mantenerse actualizados y deben presentarse cuando se soliciten.

Esta es una parte importante del proceso, ya que ayuda a garantizar que todos los impuestos se paguen en su totalidad y a tiempo.

Plazos de presentación del Modelo 115

A la hora de presentar el Modelo 115 en lo que respecta al arrendamiento o subarrendamiento de fincas urbanas donde se desarrolle una actividad empresarial, es importante tener en cuenta los plazos de presentación.

Dependiendo de las circunstancias específicas, el Formulario 115 debe presentarse dentro de uno de dos plazos: (1) el día 15 del mes siguiente a la fecha de pago, o (2) el día del pago en sí.

La no presentación del formulario dentro de cualquiera de estos plazos dará lugar a una penalización de hasta el 10% del importe total adeudado. Es importante conocer estos plazos para asegurarse de que todos los pagos se realicen correctamente y a tiempo.

Sanciones por incumplimiento

Como se ha mencionado anteriormente, por cualquier incumplimiento del Modelo 115 España de retenciones e ingresos a cuenta que procedan del arrendamiento o subarrendamiento de fincas urbanas donde se desarrolle una actividad empresarial, se aplicarán sanciones.

Estas sanciones dependerán de la gravedad del incumplimiento y pueden ir desde una carta de advertencia hasta multas y/o una suspensión temporal del derecho a transferir o recibir pagos en el futuro. Además de las sanciones, las autoridades también podrán exigir el pago de las cantidades adeudadas más intereses.

Por ello, es importante cumplir con las retenciones e ingresos a cuenta del Modelo 115 España para evitar costes adicionales.

Como rellenar el modelo 115 de la AEAT

El modelo 115 no dista mucho de los estándares del resto de modelos por lo que no te será muy fácil cumplimentarlo.

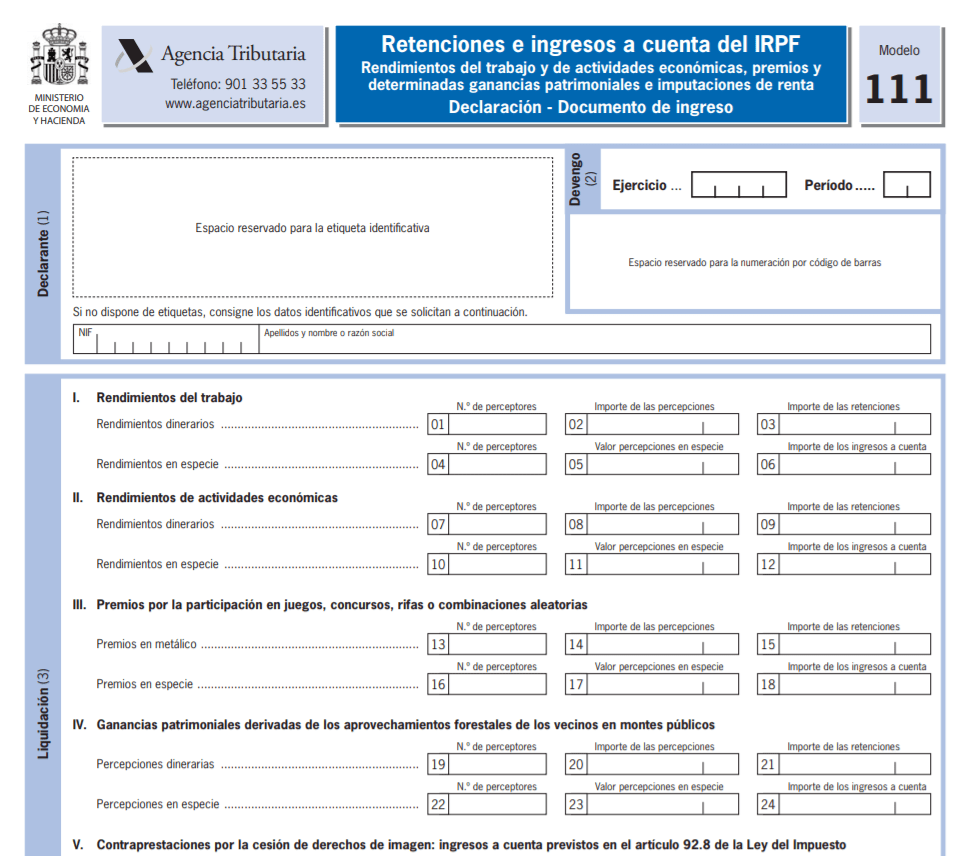

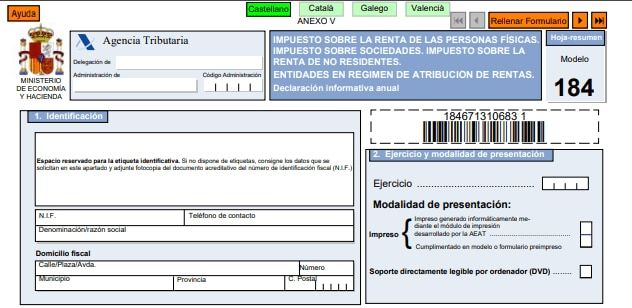

El modelo tiene principalmente cinco apartados. Los dos primeros son de carácter identificativo: apartado número 1 identificación y en el devengo, el apartado número 2 cómo podéis ver se añade el ejercicio y el periodo en el que está, el apartado número 3 de liquidación es el verdaderamente importante y tiene 5 casillas.

La primera, número de empresa o de particulares a los que le pagamos un alquiler no tiene mayor complejidad, la segunda casilla de base de la retención e ingreso a cuenta es el bruto o la cantidad total sin realizar la retención o añadirle el IVA, la tercera casilla las retenciones e ingresos a cuenta y así estaríamos aquí identificando la retención que hay que añadir, y teniendo en cuenta todo esto hay que cumplimentar la casilla número 5, la de resultado a ingresar, qué es básicamente lo que al final le va a pagar Hacienda.

Si se trata de una declaración complementaria de un modelo 115 anterior hay que especificarlo en el apartado 4, donde pone complementaria marcar una X, y además anotar el número de justificante de la declaración informativa.

Reparar un error anterior en el modelo 115

Y ahora si ponemos el foco de atención donde no lo hemos puesto antes, primero en el apartado de liquidación y en la casilla número cuatro. Aquí es donde vamos a reparar el error que cometimos de alguna manera.

Vamos a partir del hecho de que tenemos un alquiler de 1000 € y de que anteriormente hemos practicado una retención de 150 €, aquí en la casilla número 4. En la casilla de retenciones e ingresos a cuenta en la 3 es donde vamos a indicar el tipo de retención correcto, y el resultado a ingresar será la diferencia entre la casilla 3 y 4, en este caso unos 40 euros.

Otros modelos que creemos que te pueden interesar:

- Modelo TA-2

- Modelo 696

- Modelo 751

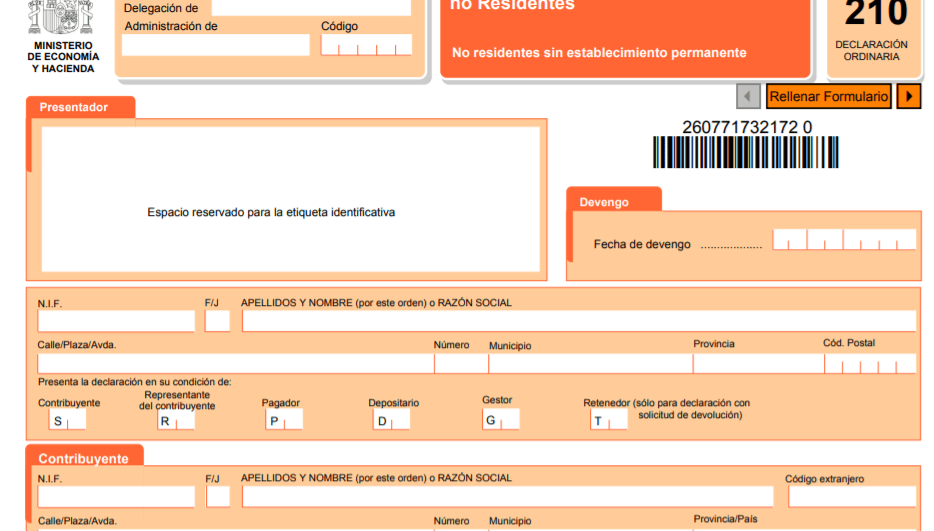

- Modelo 210

- Modelo 347

- Modelo 193

- Modelo Contrato Traspaso de Negocio

- Modelo de Autorización

Queremos recordar

Ya habrás podido comprobar que siempre estamos en tiempo de solventar tus cuestiones antes de que se cambien a un inconveniente y es que en el terreno del bussiness mangement una cosa que nos sucede y que puede que consideremos como no dañina se puede hacer en un problema muy grande y tener unos grandes problemas que se podrían haber evitado con una adecuada gestión siempre es el doble de doloroso

Ya que ya sabes rellenar el modelo 115 y esperemos que te haya sido un proceso sencillo. Queremos recordarte que nuestro equipo esta normalmente disponible para resolver tus dudas en tu viaje como autónomo, grupo o sea la que sea esta aventura que has iniciado. Queremos recordarle que contamos con una sección para que nos escribas, solo necesitaras un correo electrónico.

Y también, si tienes alguna incógnita acerca de algún otro concepto no te olvides de mirar en nuestro menú donde podrás ver una larga lista de guías que te ayudaran para resolverlo. Nuestro grupo de especialistas en modelos como el 115 han formado una base muy grande de información en la que te mostraran a comprender todo tipo de modelos requeridos para estar en consonancia con lo que argumenta la ley, todo el contenido que puedes observar en esta web está protegido por la ley copyright y es de libre utilidad de nuestros visitantes.