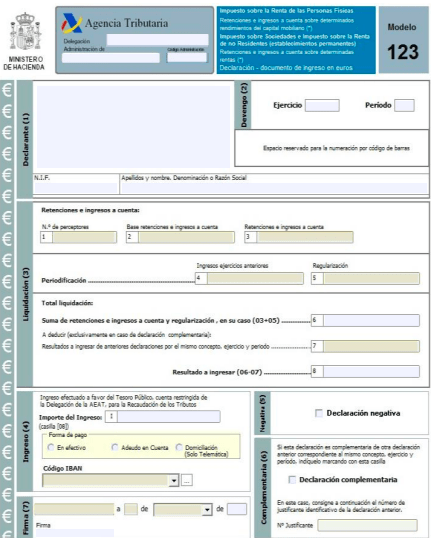

Si ya has presentado el Modelo 123 lo mejor es que te vayas relacionando con este modelo, especialmente antes del primer mes del cada año. Si tienes algunas dudas sobre cómo rellenar y presentar el Modelo 193 te recomendamos esta guía.

¿Qué es el Modelo 193?

Se trata de una declaración de tipo informativo anual que se refiere a las retenciones e ingresos sobre la cuenta del Impuesto sobre la Renta de las Personas Físicas (IRPF), del Impuesto de Sociedades y del Impuesto sobre la Renta de no Residentes (IRNR) con carácter anual. Acompaña al Modelo 123 que se presenta trimestralmente y también competen las mismas retenciones.

Quienes presenten el Modelo 123 también deben presentar el Modelo 193, solo que una sola vez. Los sujetos pasivos que no están obligados a la presentación del Modelo 193 vía telemática deben realizar la presentación a través de la vía convencional presencialmente o según el método que corresponda según las normativas de la Agencias Tributarias.

¿Quiénes presentan el Modelo 193?

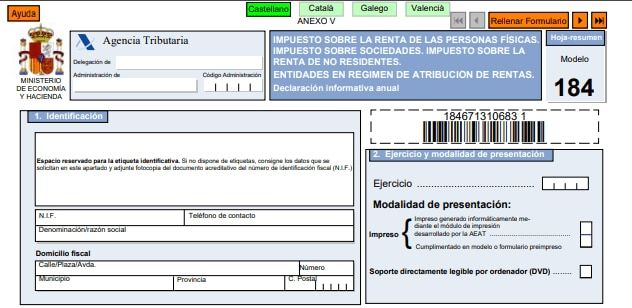

Todos los contribuyentes que presenten el Modelo 123 también deben presentar el resumen anual sobre las retenciones del ejercicio fiscal correspondiente. El Modelo 193 está referido a personas físicas y jurídicas, entidades que realizan actividades económicas, Administraciones Públicas que posean rentas, rendimientos del capital mobiliario o cualquiera de los impuestos determinados por la legislación. Generalmente las pymes son las entidades económicas con mayores obligaciones tributarias de este tipo por lo que deben presentar ambos modelos.

¿Para qué sirve el Modelo 193?

Como ya hemos mencionado presentar el Modelo 193 implican las mismas retenciones y rentas que el Modelo 123. Es una de las obligaciones de todos los contribuyentes personales y las empresas pequeñas cuyas actividades implican la retención o ingresos cuenta. A través del Modelo 193 se declara:

Las personas físicas o jurídicas que tengan rendimientos del capital mobiliario correspondientes a perceptores que tengan la consideración de contribuyentes por IRPF, incluidos los rendimientos exentos.

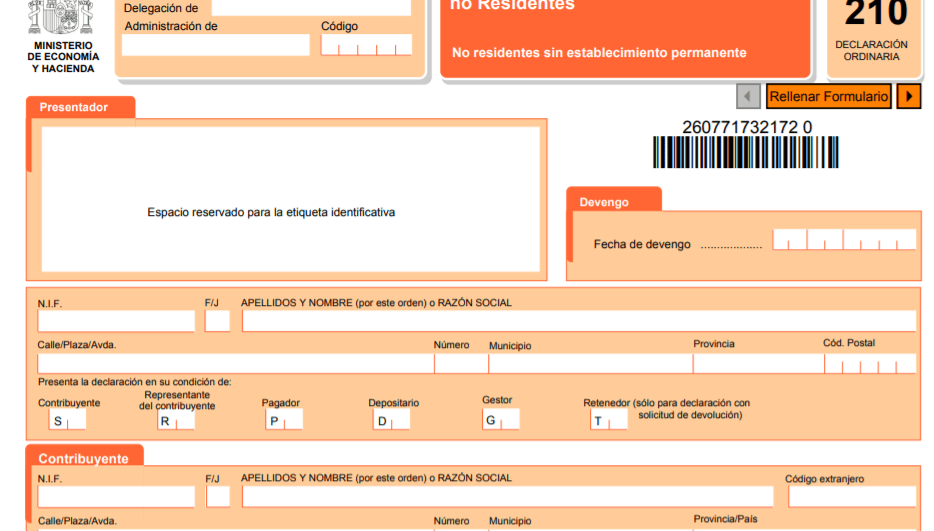

Las rentas correspondientes a sujetos pasivos del Impuesto sobre Sociedades y a las rentas obtenidas mediante establecimiento permanente de contribuyentes por el IRNR.

Excepciones para presentar el Modelo 193

Existen algunas excepciones que se deben tomar antes de descargar el Modelo 193 para evitar inconvenientes al momento de hacer una declaración. Según las normativas de la Agencia Tributaria no se presenta el Modelo 193 cuando:

- Los rendimientos del capital mobiliario que son obtenidos por una contraprestación, sin importar su naturaleza, se declaran en un Modelo 196.

- Los rendimientos o rentas correspondientes a sujetos pasivos obtenidas en el caso de transmisión, reembolso o amortización de activos financieros.

- Las rentas obtenidas a través de las operaciones de capitalización y de contratos de seguro de vida o invalidez que se rellenan en la plantilla de Modelo 188.

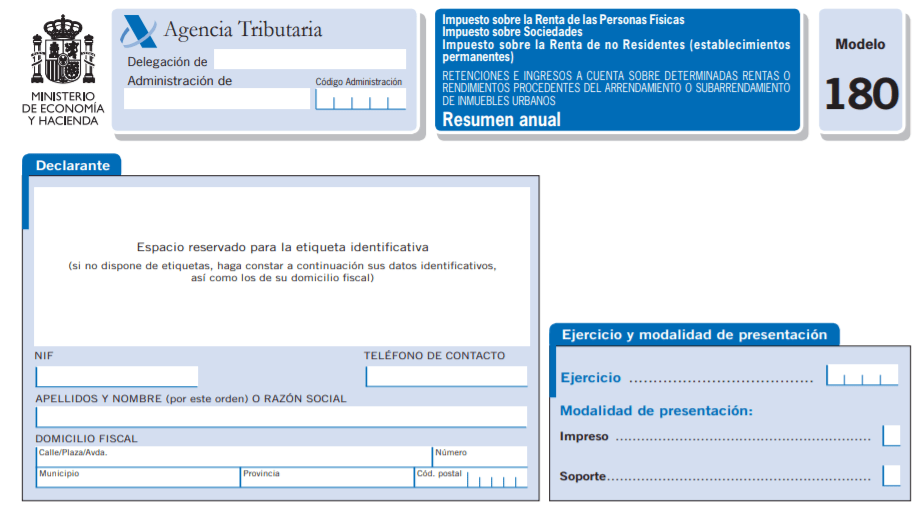

- Las rentas procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

¿Cuándo se debe presentar el Modelo 193?

El Modelo 193 se refiere a un resumen informativo de carácter anual. Se presentación se realiza entre el 1 y el 31 de enero del año siguiente al que corresponda su referencia. Para los autónomos y las pymes, el Modelo 193 se presenta únicamente a través de la Sede Electrónica de la Agencia Tributaria, que también informa sobre el calendario fiscal sobre las otras obligaciones tributarias que se deben cumplir.

¿Cómo se rellena el Modelo 193?

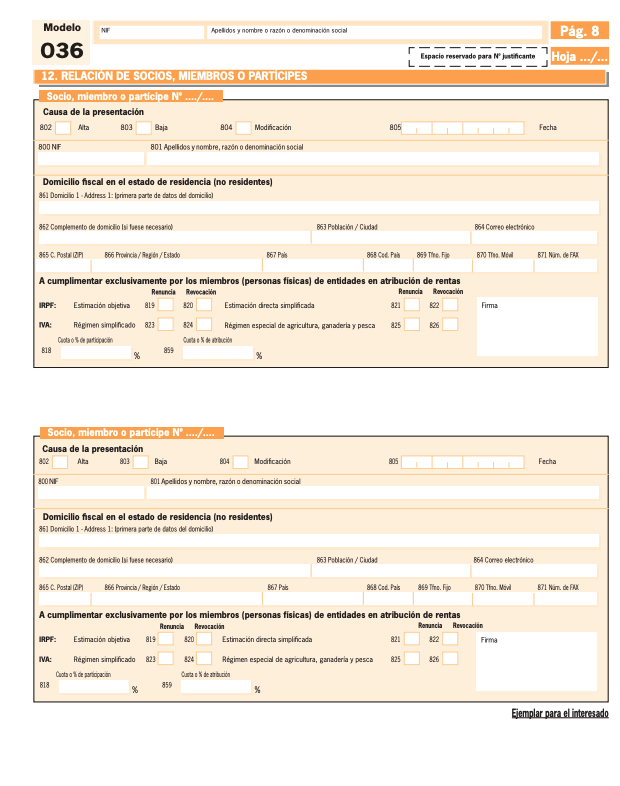

A pesar de que se trata de un resumen de la actividad económica anual, descargar y rellenar el Modelo 193 puede ser un verdadero dolor de cabeza en caso de no conocer la terminología. Consta de seis aparatados que deberás rellenar tu Modelo.

En la plantilla del Modelo 193 que dispone la Sede Electrónica de la Agencia Tributaria para los contribuyentes, hay una casilla en la esquina superior derecha, que explica cuáles son las rentas sujetas a esta obligación.

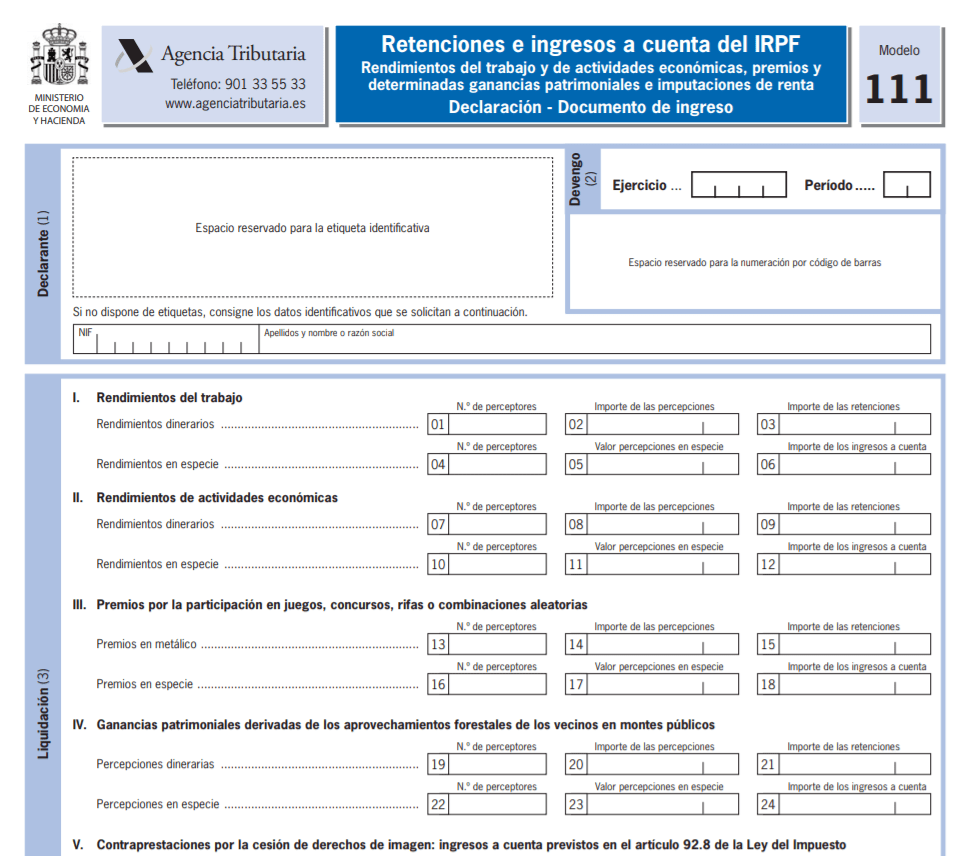

Declarante

En donde se agrega la información del declarante como Número de Identificación Fiscal (NIF), nombre y apellidos, dirección del domicilio fiscal y teléfono de contacto.

Ejercicio

En este apartado se agrega el año al que se le haga referencia el modelo, no necesariamente el mismo en orden cronológico.

Declaración complementaria o sustitutiva

En caso de que la declaración que se exprese en este Modelo 193 debes marcar con una “X” en la casilla de “Declaración completaría”, cuando tengamos que incluir percepciones que no hayamos incluido en la declaración del mismo ejercicio, así como el número identificativo de la declaración anterior.

Resumen de los datos incluido en la declaración

Es el aparatado más importante al momento de rellenar el Modelo 193. Se agrega la información resumida de los contribuyentes que se debe ampliar en las hojas siguientes.

- Se agrega el número total de perceptores, que se refiere a los contribuyentes de los rendimientos de capital mobiliarios que estás declarando. Ten en cuenta que en las hojas inferiores se deberá detallar la información de los mismos.

- Luego, se debe rellenar la casilla “Base retenciones e ingresos a cuenta” la suma de todas las cantidades de los preceptores cuya información es rellenada en las hojas inferiores.

- Por último, colocar en la casilla “Retenciones e ingresos a cuenta” el resultado del cómputo total de las cantidades detalladas de los preceptores de cada uno de los preceptores. Recuerda que en caso de repetición de perceptores en los registros se computará tantas veces como figure.

Fecha y Firma

En donde se colocan la firma del declarante así como la fecha en que se rellenó el modelo.

Hojas inferiores

La plantilla del Modelo 193 cuenta con múltiples hojas inferiores destinadas para que el declarante agregue la información de los perceptores que le han contribuido a su rendimiento de capital mobiliario.

Debes rellenar las que casillas que solicitan como: el N.I.F, nombre y apellidos, la naturaleza de las percepciones, importe, así como la suma de “Base retenciones e ingresos a cuenta” y el porcentaje de retención que se incluyen la declaración. El mismo proceso se repite con cada uno de los perceptores que hay en tu declaración.

Otros modelos que creemos que te pueden interesar: