Rellenar el modelo 303

El modelo 303 AEAT consiste en un formulario donde se declara trimestralmente el IVA, que es el Impuesto sobre el Valor Añadido. Es un pago fraccionado, lo realizan los autónomos y empresas. Este pago se debe realizar a Hacienda de forma trimestral por medio de facturas que deben emitir.

Este pago consiste en la diferencia del IVA repercutido en las facturas que han sido emitidas, y el IVA soportado en las facturas de los gastos.

Cuando el IVA soportado es mayor que el IVA repercutido, el AEAT realizará la devolución de la cantidad al autónomo o empresario. Si el IVA soportado resulta ser menor que el IVA repercutido, el autónomo o el empresario deberá realizar un abono de la cantidad correspondiente.

Obligación de rellenar el modelo 3030

Explicaremos un poquito más adelante que estamos obligados a presentar el modelo 303 todos los autónomos y las pymes cuya actividad está sujeta a IVA incluido los mobiliarios y los arrendadores de inmuebles y bienes.

Plazo para rellenar el modelo 303

Hay que presentarlo durante los 20 primeros días naturales de los meses de abril julio octubre y enero, es decir al término del trimestre. Los autónomos pueden presentar lo tanto por vía telemática como presencial, pero las personas jurídicas empresa solo pueden presentarlo por vía telemática con certificado digital.

- -Primer trimestre: la presentación se debe realizar del 1 al 20 de abril, ambos incluidos.

- -Segundo trimestre: se debe presentar del 1 al 20 de julio, ambos incluidos.

- -Tercer trimestre: del 1 al 20 de octubres se presenta el modelo 303 AEAT, ambos incluidos.

- -Cuarto trimestre: la presentación se debe realizar del 1 al 30 de enero, ambos incluidos.

Formas para presentar el modelo 303

El modelo 303 se puede presentar de las siguientes formas:

Modelos 303 AEAT en papel:

Desde la página web de la Agencia Tributaria, se puede descargar este documento e imprimirlo.

El formulario le permite crear un PDF para su presentación en persona en organizaciones que colaboran con Hacienda, si el resultado es «ingresar». En una oficina de la Agencia Tributaria si el resultado es «compensar» o «sin actividad», o en cualquiera de ellas si el resultado es «devolver».

Modelo 303 AEAT electrónico:

Se pueden completar y presentar electrónicamente, los trámites a través de la sede electrónica de la AEAT.

- Usando la Cl@ve PIN

- Utilizando el DNI de forma electrónica

- Utilizar un certificado digital reconocido.

Además, esta tercera opción le permitirá manejar muchas otras tareas de gestión administrativa.

Si no tienes certificado digital, puedes consultar en cualquier Agencia Tributaria, cómo obtener un certificado de autonomía o qué tipo de certificado necesitas para tu situación particular.

El formulario está dividido en unas 8 secciones y 80 casillas. No todos los declarantes cumplen todos los requisitos. Muchos con frecuencia, no se cumplen dependiendo de la declaración específica.

Rellenar modelo 303 IVA

Y ahora nos vamos a meter directamente en faena, es decir en rellenar el modelo 303, su estructura y parte de su cumplimentación.

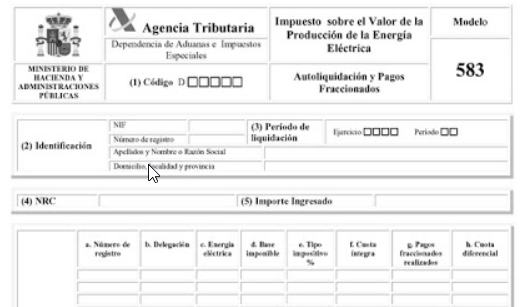

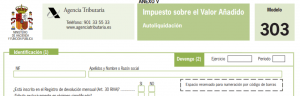

Primera parte modelo 303 | identificativa

Como en todos los modelos hay una primera parte identificativa que corresponde al apartado 1 y 2 empresa del declarante, y en la parte número 2 el devengo corresponde al ejercicio y al periodo. Y empezamos con el régimen general y en concreto con el IVA devengado, es decir el que le cobras a tus clientes por cada factura que realiza en régimen general.

Por ejemplo que la primera parte de este rellenar modelo 303 IVA, el devengado disponemos de 9 casillas simplemente hay que apuntar una base imponible aplicarle el tipo de IVA y por supuesto calcular la cuota devengada en caso.

De tener varios tipos de IVA o aplicar varios tipos de IVA tendrás que rellenar realiza operaciones intracomunitarias para registrado en el ROI. Tienes que rellenar del modelo 303 en la siguiente casilla la 10 y la ONCE correspondiente a la posición es intracomunitarias de bienes y servicios.

Si no olvídate de rellenar las casillas otro apartado el de las operaciones con inversión del sujeto pasivo que aunque no incluyen IVA en la factura hay que declararla en caso de que haya realizado alguna modificación en el trimestre. Tus casillas son las 14 y las 15 de modificación de bases y cuotas de la casilla 16 a la 26 tendrán que cumplimentar todos aquellos que estén en recargo de equivalencia en las facturas con un 21% de IVA. El recargo será de 5.s y el 4 % de 0,5 es que me ha pasado en recargo de equivalencia.

Si hubiera algún tipo de modificación debes indicar en las Castillas 25 y 26 para finalizar este apartado de IVA devengado sumaremos todas las cuotas devengadas de la columna 3 cuyo resultado lo anotaremos en la casilla 27.

Las primeras casillas la 28 y 29 se corresponden con las cuotas soportadas en operaciones interiores corrientes que son las más habituales en el seno de un negocio. Las siguientes casillas la 30 y la 31 tienen su correspondencia con las cuotas soportadas en operaciones interiores con bienes de inversión.

Y luego se abordan abordamos las cuotas soportadas en las importaciones de bienes corrientes y las importaciones de bienes de inversión casilla 32 y 34 respectivamente las compras comunitarias que pasen por la aduana y que cuesten una factura dual.

se señalan en las casillas de la 32 a la 35 para ella corriente y de inversión y las comunitarias la incluida entre las Castillas 36 y 39, una vez más si no tiene CIF Intracomunitario olvida estás casillas ya que no puedes deducirte el IVA.

En caso contrario la casilla 36 sirve para indicar la base imponible de tus compras en la Unión Europea referente a gastos corrientes y la 38 para los bienes de inversión.

Ya hemos llegado al ecuador de rellenar el modelo 303 que no es realmente complicado.

Seguimos con las casillas 44 del modelo 303 IVA y uno que se utilizan para corregir datos a modo de un ajuste en Italia. Por ejemplo si has olvidado incluir una factura ya está en un régimen fiscal como el de pescador o agricultura, tendrás que marcar y rellenar la casilla número 42 detallando las compensaciones que hayas tenido.

Si antes de comenzar su actividad existe alguna inversión como la compra de ordenadores o de maquinaria, por ejemplo en la casilla 43 al rellenar el modelo 303, declaran la cuota de IVA correspondiente para regular precisamente estos bienes de inversión, algo parecido a lo que hay que hacer en la casilla 44 la siguiente que se rellena únicamente en el cuarto trimestre y tiene por objetivo regularizar también posibles desviaciones del porcentaje definitivo de prorrata.

En la casilla 45 tienes que incluir el total a deducir que se corresponde con la suma de todas las cuotas de IVA deducible. En la casilla 46, al rellenar el modelo 303 se consigna el resultado de la resta de las casillas 27 y 25 cuando el resultado es positivo tienes que devolver esta cuantía Hacienda pero si resulta negativo esto significa que has pagado más IVA del que realmente has cobrado y luego lo puedes compensar.

Y si tributa en régimen simplificado decir en módulos tendrás que poner el foco en la página número 2. Aquí tendrás que señalar los módulos contemplados en la orden que indica cuál es el IVA devengado por dentro. A continuación se le resta el IVA deducible por operaciones corrientes sin incluir las inversiones y se le añadirán 1 % extra de IVA devengado por gastos de difícil justificación.

Y una vez ya en la página 3 las casillas de la 59-61 cálculo del modelo simplemente son ventas que no incluyen el IVA. La casilla 62 63 74 y 75 de rellenar modelo 303 pdf están destinados al régimen especial del criterio de caja, que permite al autónomo retrasar el pago del impuesto hasta que hayan cobrado la factura. Está Casillas del modelo 303 IVA se emplean para informar del importe afectado tanto de los ingresos como de los gastos. La casilla 64 del modelo 303 pdf es el resultado de la declaración del IVA si sale positivo te toca pagar a Hacienda.

La casilla 66 al rellenar el modelo 303 es solo útil y tributan en los territorios forales de Navarra o País Vasco. Tienes que indicar qué porcentaje de operaciones las realizadas en territorio común.

Y en la casilla 66 aparecerá importe resultante. la casilla 67 al rellenar el modelo 303 pdf indica si el resultado de IVA negativo y en este caso debe saber que a no ser que estemos en el cuarto trimestre Hacienda no te va a devolver nada, sino que lo va a ir acumulando.

La casilla 69 un resumen del resultado de rellenar el modelo 303 IVA pdf. Las 70 solo debe rellenar las que estamos ante una declaración complementaria. En la casilla 71 aparece el resultado final de rellenar el modelo 303 IVA.

Las casillas 80 si ha salido a tu favor hacienda debe de compensar o bien si el último trimestre solicitar la devolución si no has tenido actividad en el trimestre y todo el documento ha quedado en blanco.

Por este motivo es por el cual la obligación de presentación se mantiene o si lo que presenta una declaración complementaria.

Esperamos que hayas podido rellenar el modelo 303 IVA sin pero en cualquier caso si te has perdido cuenta recordarte que nuestro equipo te resuelve cualquier tipo de problema. Te recomendamos presentarlo con una carátula formal de portadasycaratulas.com

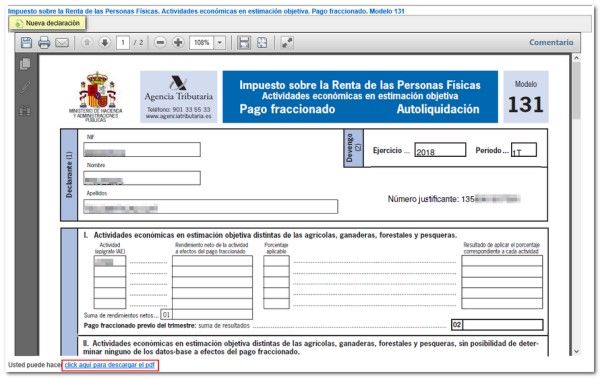

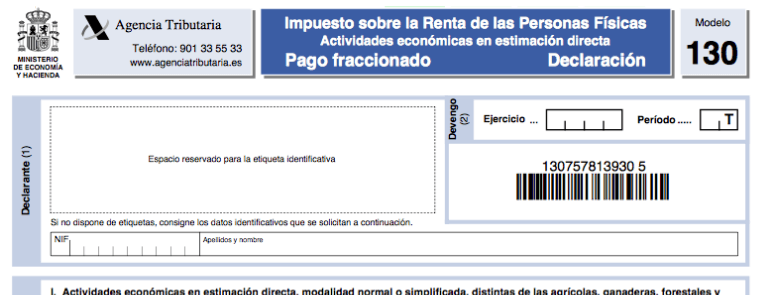

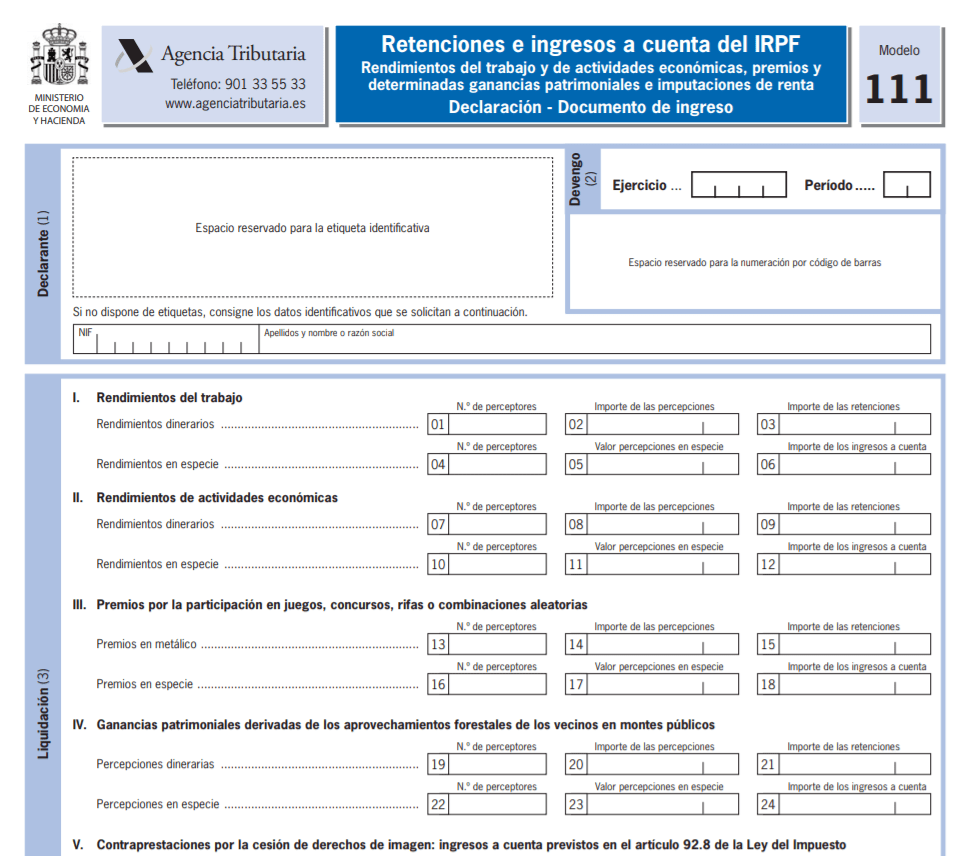

Otros modelos que creemos que te pueden interesar: